En la presentación de la ley de producción nacional, que le permite al gobierno federal de Estados Unidos ordenar la producción de ventiladores mecánicos a empresas particulares, el presidente Donald Trump aseguró que las autoridades económicas “harán lo que tengan que hacer” para contener la crisis económica y expansión del virus en su país (que desde el 26 de marzo es considerado el epicentro del COVID-19). Para dicho propósito, en un tono amenazante, el mandatario afirmó que no existen límites de financiamiento, ya que el dólar es su moneda y puede hacer lo que quieran con ella. En otras palabras, Trump expuso con claridad el “privilegio exorbitante” del dólar dentro del sistema monetario internacional jerarquizado, que a pesar de gozar de su posición única de reserva de valor internacional como dinero mundial, no está exento de inherentes contradicciones que en la actual crisis se manifiestan con mayor nitidez.

Primera contradicción: la verdadera mano invisible

La crisis financiera internacional que se desarrolla en la actualidad tiene como detonante la expansión de la pandemia del cororavirus, que obligó a la paralización de la producción de bienes y servicios, primero en China y Asia, para luego hacerlo en resto del mundo occidental. Pero, ¿por qué una pandemia creó una crisis financiera de magnitudes, hasta ahora, comparables con la gran depresión de 1929?.

La razón se encuentra en la expansión financiera y comercial iniciada al final de la década de 1970, asociada a la deslocalización de la producción manufacturera de Estados Unidos y Europa para el Este asiático, en la búsqueda de menores costos de producción y salariales, que permitieron la consolidación de cadenas globales de valor dominadas por corporaciones y conglomerados que absorben la mayor parte del valor adicionado por medio del control de las finanzas, la tecnología y la propiedad intelectual de todos los segmentos involucrados. Dicha expansión se hizo sobre la base de cadenas de crédito o promesas de pago futuro, vinculadas a un flujo de renta sustentado en la capacidad productiva y comercial continua de bienes y servicios que suministran, en el caso de China, hoy en día, un tercio del consumo mundial.

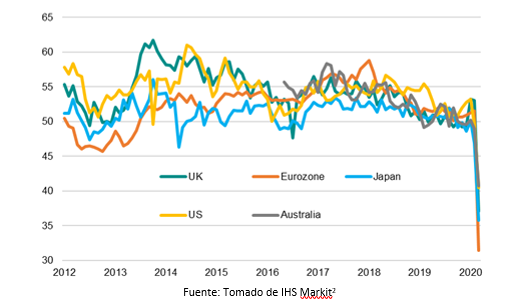

Una caída entre el 30 y el 40% en la producción de bienes y servicios en China, Alemania, Japón, Estados Unidos y otros países del mundo (gráfico 1), implica que las cadenas de suministro mundial sufren una severa interrupción, dejando sin sustento material el flujo de renta que mantiene el funcionamiento de las cadenas de crédito, las cuales se ven afectadas en su capacidad de funcionar como medio de pago (tanto en la producción como en el consumo), presionando para una corrida para la liquidez o disputa de medios de pago socialmente aceptados para la liquidación de contratos y deudas contraídas en el proceso de acumulación y circulación del capital.

En otras palabras, la crisis del coronavirus impone la necesidad de adquirir dinero (dólar), porque en la producción social solo éste, y no el crédito, puede cumplir los atributos del equivalente universal. Esto implica la necesidad de los agentes financieros ampliamente apalancados en deudas de alto riesgo, vender y liquidar sus activos para el pago de sus compromisos y pasivos. Por este motivo las bolsas de valores en el mundo han caído en picada durante las últimas dos semanas y todas las monedas del mundo (incluidas las monedas “fuertes” y periféricas) se desvalorizan con respecto al dólar, llegando a mínimos históricos en la mayoría de ellas.

Grafico 1: Índice de Producción Manufacturera y de Servicios Compuesto (PMI) por países desarrollados

En este sentido, la crisis financiera internacional del coronavirus deja en evidencia que la verdadera mano invisible no es la del mercado, sino la del valor trabajo. La interrupción de la producción implica un corto circuito del flujo de renta que sustenta el sistema de crédito, haciendo que el precio (valor de cambio) de los activos se vea reducido, afirmando la expresión del verdadero valor de la producción, la del valor trabajo.

Segunda contradicción: la valorización ficticia del capital

En otro nivel de abstracción, la crisis del coronavirus también deja en evidencia una contradicción inherente del capitalismo contemporáneo y del dinero mundial: por un lado, el dólar es el equivalente universal por el cual se valida socialmente la acumulación de capital y a su vez, es el medio por el cual el capital se valoriza ficticiamente.

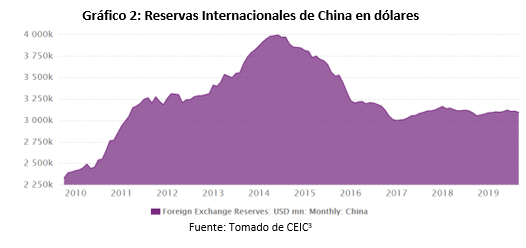

El sistema monetario internacional tiene al dólar en la cúspide de la jerarquía de monedas en el mundo, dado que cumple la función de dinero mundial por que cumple con las funciones de medio de compra, medio de pago y reserva de valor, es decir, una expresión material de la riqueza como tal. En ese sentido, la mayoría (por no decir que casi todas) las transacciones comerciales y financieras del mundo se liquidan en dólar, así como la denominación final de la mayoría de mercancías y servicios. Ello implica que la liquidación de las balanzas de pagos entre los países (con diferentes monedas) se realice en dólar. Por ejemplo, China ha acumulado más de 3 billones de dólares (en títulos del tesoro) como consecuencia de un constante superávit en cuenta corriente (exportaciones > importaciones), lo que le permite cumplir con objetivos de política económica como controlar su tipo de cambio, apalancar financieramente grandes proyectos de inversión e mantener, por ahora, una relativa estabilidad macroeconómica ante los ciclos de liquidez internacional. En otras palabras, la validación social e internacional de la acumulación de capital requiere, inexorablemente, la denominación de la riqueza en dólares o en títulos del tesoro americanos, por su posición de dinero mundial.

A su vez, el dólar es el medio por el cual el capital se valoriza ficticiamente a nivel internacional, convirtiéndose en el canal de la fragilidad financiera del sistema. El mejor ejemplo de ello fue la crisis financiera de 2008 y la respuesta por parte de las autoridades por medio de las políticas monetarias no convencionales (Quantitative Easing, tasas de interés cero o negativas). El estallido de la burbuja inmobiliaria de las hipotecas subprime, como consecuencia de una interrupción en el flujo de renta en el pago de las hipotecas por parte de los deudores, hizo que los activos derivados e inflados artificialmente perdieran su valor, devorando inclusive la riqueza de los activos físicos, en este caso las casas.

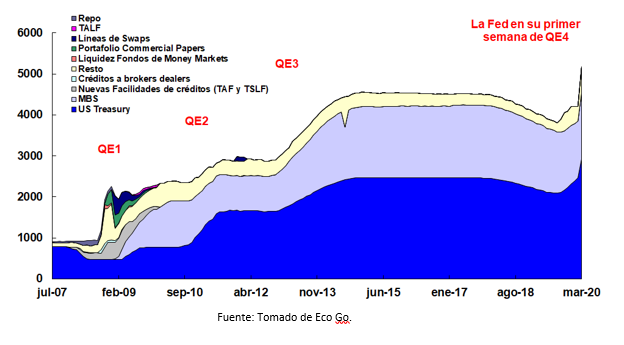

Por medio de la reducción de la tasa de interés, la emisión monetaria expansiva, la compra de títulos públicos y la ampliación del balance de la Reserva Federal, se buscó el aumento de los precios de los activos financieros y restaurar los flujos de crédito, reducir su costo y aumentar el gasto agregado de la economía.

Los resultados demostraron que los precios de los activos financieros crecieron como consecuencia de la recompra de acciones de las corporaciones apalancada en préstamos con tasa de interés nula respaldados por al FED, sin traducirse en mayores inversiones productivas. Además, no significó una mejoría en la calidad del empleo ni su remuneración y por el contrario, se asocia a un efecto distributivo negativo, toda vez que las acciones se valorizan más que las casas, haciendo que la concentración de la riqueza en el mundo en este periodo sea descomunal.

Es decir, la crisis de 2008 (al igual que las anteriores) fue “resuelta” por medio de la inflación de una burbuja mayor, soplada por la avalancha de dinero barato inyectado por la FED. Esta es la burbuja de la deuda mundial que está estallando por el coronavirus en la actualidad, está intentando ser rescatada con los mismos mecanismos: una flexibilización monetaria ilimitada e infinita, por medio de la emisión de títulos del tesoro americano y su monetización por parte de la FED, así como la compra directa de títulos privados y comerciales y líneas de intercambio (swaps) para proveer liquidez en dólares para las principales economías desarrollas y nueve emergentes (menos China), creando condiciones de mayor fragilidad financiera. Como expresión de lo anterior, el balance de la FED (gráfico 3) se ha expandido desde la crisis de 2008, llegando a un valor histórico de 5,2 billones de dólares el pasado 27 de marzo. Se espera que después de aplicar todo el arsenal de herramientas para intentar contener la crisis del coronavirus, este balance llegue a más de 10 billones de dólares, o cerca del 50% del PIB de Estados Unidos

Gráfico 3: Evolución del tamaño y composición del balance de la FED.

Esto implica una contradicción: el dólar y particularmente, los títulos del tesoro americano, son el medio por el cual se valida socialmente la riqueza pero a su vez son capital ficticio que sustenta la creación infinita de liquidez en dólares en el mundo. El dólar cumple su función de dinero mundial, pero negándose a sí mismo en periodos de crisis internacional y deflación de activos, como el actual.

Tercera contradicción: dinero mundial y países periféricos.

En su función de reserva de valor internacional, el dólar funciona como refugio seguro, por lo que en periodos de crisis es altamente demandado, haciendo que se valorice con respecto a todas las monedas del mundo. Un dólar fuerte implica que la tasa de interés asociada a las demás monedas aumente, haciendo que el endeudamiento se encarezca en el mundo, dado que los pasivos en dólares se valorizan mientras los activos en moneda local se desvalorizan. En consecuencia, la actividad económica y el flujo comercial se ven afectados por un dólar valorizado, como bien lo exponen los economistas del BIS (https://www.bis.org/publ/work847.htm). Esa es su contradicción de ser dinero mundial y al mismo tiempo ser la moneda de un país, el cual persigue objetivos internos, a pesar de afectar el funcionamiento económico del resto del mundo.

Una parada súbita de los flujos de capital internacional y la consecuente desvalorización del tipo de cambio, implica un encarecimiento de la deuda (pública y privada) denominada en dólares y posiblemente, deriva en una incapacidad de financiamiento de los déficits de la balanza de pagos en países emergentes. A su vez, incrementa la presión inflacionaria, reduce el salario real e incrementa la desigualdad funcional del ingreso.

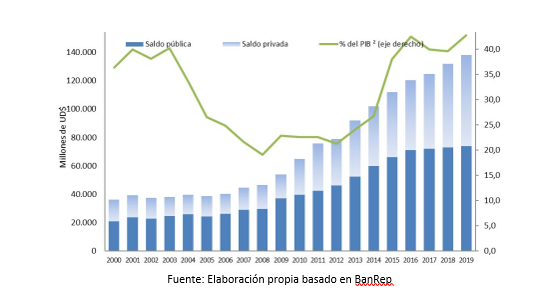

El aumento del riesgo país y posibilidad de incumplimiento de los compromisos, se traduce en menor capacidad de financiamiento externa en estas economías vulnerables. En el caso de Colombia, nuestra economía contaba, a finales de 2019, con un déficit en cuenta corriente del 4,5%, unos pasivos externos acumulados por 80% del PIB (ver gráfico 4) y un endeudamiento externo superior al 43% del PIB (siendo 21% publica y 22% privada – ver gráfico 5). La mayor exposición al contagio financiero internacional y vulnerabilidad externa, también está asociada a la crisis del 2008 y las políticas de flexibilización cuantitativa aplicadas en el mundo desarrollado, dado que incrementó considerablemente (desde 2009-2010) el endeudamiento en dólares, principalmente de bancos y corporaciones no financieras, por medio del mercado de bonos, que colocó a la economía en una posición de altísima fragilidad financiera ante las condiciones de restricción externa que el coronavirus implica. Por estos motivos, Colombia es considerada por el Instituto Internacional de Finanzas (IIF) como un “ángel caído” de la economía internacional, por su alto grado de vulnerabilidad externa y fragilidad financiera.

Gráfico 4: Pasivos externos (stock) y posición internacional neta de Colombia

De ahí la importancia primordial de aplicar políticas económicas coordinadas para atender, proporcionalmente, la mayor crisis internacional en 100 años en nuestro país:

- Una política monetaria expansiva por medio de la compra de TES, rediciendo las tasas de interés y funcionando como prestamista de última instancia, otorgando liquidez al sistema, priorizando en dar protección de flujo de caja a las pequeñas y medianas empresas más vulnerables, que les permita mantener su nómina durante la crisis.

- Una política cambiaria de controles de capitales rigurosos que contengan la desvalorización del tipo de cambio. Las reservas internacionales podrán usarse para la importación de equipamiento y medicinas para abastecer al sistema de salud y eventualmente, importar la vacuna del virus.

- Una política fiscal orientada por medio del gasto público por el Estado, funcionando como empleador de última instancia y garantizado una renta mínima de emergencia para los trabajadores vulnerables, así como la condonación o aplazamiento de pago de las deudas e impuestos.

- Una política industrial y agrícola de reconversión productiva para atender la demanda de equipamientos médicos (como ventiladores mecánicos, camillas) y alimentos.

La resolución de estas tres contradicciones no se vislumbra con claridad en el futuro próximo, pero definitivamente su expresión clara e evidente tendrá efectos económicos y políticos que podrán implicar profundas transformaciones en la geopolítica internacional.

*Máster y estudiante de doctorado en Desarrollo Económico en la Universidad Estatal de Campinas (Brasil). @ManuF_Martinez